資本政策においてあてはまる課題はありませんか?

中小企業投資育成が長期安定株主となることによって、自己資本の充実とともに、中小企業の皆様が直面する様々な株式の重要課題を解決し、事業の永続・発展を全面的にサポートします。

資本政策の課題チェックリスト

- 将来に亘って後継者を支える安定株主がいない。

- 60歳を過ぎても経営者1人が大半の株式を保有しており、株式の移転が進んでない。

- バトンタッチに向けた後継者育成に悩んでいる。

- 同族でない役員(親族外)への経営承継を進めたいが、そのための株主構成作りに悩んでいる。

- 元役員・従業員が株式を保有したまま会社を辞めてしまった。

- 相続等で遠い親族などに株式が分散している。

- 高齢の株主がいるが株式の引き取り手がいない。

- 特定の株主から株式の買取請求が来ている。

- 従業員持株会を設立したい/解散したい。

- 株式の移転が進まない。

- 子会社が親会社の株式を保有している。

- 組織再編に関してのアドバイスが欲しい。

その他の資本政策のアドバイスに応じます。

制度活用によるメリット

投資育成制度をご利用いただくと、自己資本の充実のほか、下記のようなメリットもございます。

ご利用企業の声

-

株式会社オカモトヤ

(港区)投資育成からの出資によって銀行各社への信用度が増し、融資を受けやすい体質になると同時に、他人資本が入ることで配当を毎期コンスタントに継続することへの緊張感が生まれ、中小企業から中堅企業へのステップアップのきっかけにもなった。 -

株式会社高研

(文京区)公的な性格を持つ投資育成を筆頭株主として迎え、安定的な株主構成が実現したことで、長期的な視点で自社技術を磨き、発展をめざす環境が整った。

伸び盛りの時期に、盤石な企業基盤を整えることができた。 -

坂西精機株式会社

(八王子市)投資育成が入っていると、まず「坂西さん儲かってますね」って必ず言われるんですよ。税務署は税務署で「お宅はガラス張りですね」って必ず言いますからね。それだけで信用がつく面があるんですよ。(会長談)

よくある質問

国の政策実施機関

投資育成は政府系金融機関なのか。

東京中小企業投資育成株式会社は、当初は、一部、国からの出資を受けて設立されましたが、現在は民間法人化されて独立して投資活動を行っている株式会社です。ただし、中小企業投資育成株式会社法(1963年6月10日 法律101号)に基づいて設立・活動している政策実施機関であり、他の政府系金融機関とも密接に連携して、中小企業の自己資本充実と健全な成長発展を支援しています。

経営上のお悩み:経営権の安定、株主構成の是正

元取引先、OB役職員やその家族といった、会社との繋がりが薄れた外部株主が多く、経営陣の持株比率が低いため、中長期的な経営権の維持・安定に不安を感じている。価値観を共有でき、長期的視点で経営をサポートしてくれる株主がほしい。

投資育成が株式を引き受け与党株主となることで、経営権の安定化が図れます。投資育成からの投資は原則長期保有であり、投資先企業の長期安定的な成長発展をバックアップします。また、投資育成は取締役会の意思を尊重する与党株主となります。投資育成を割当先とする増資を行うことで、投資育成が安定株主になるとともに、社外株主等の持株比率も下がり、経営権の安定化が図れます。

長期安定株主

株式の保有期間はどのくらいか。

投資育成は、長期にわたり自己資本の充実や経営権の安定のお手伝いを目的にしていますので、株式保有期間は特に設けておりません。ご利用後、時間の経過と共に資本政策、株式構成等を変更する必要が生じた場合には随時ご相談に応じています。

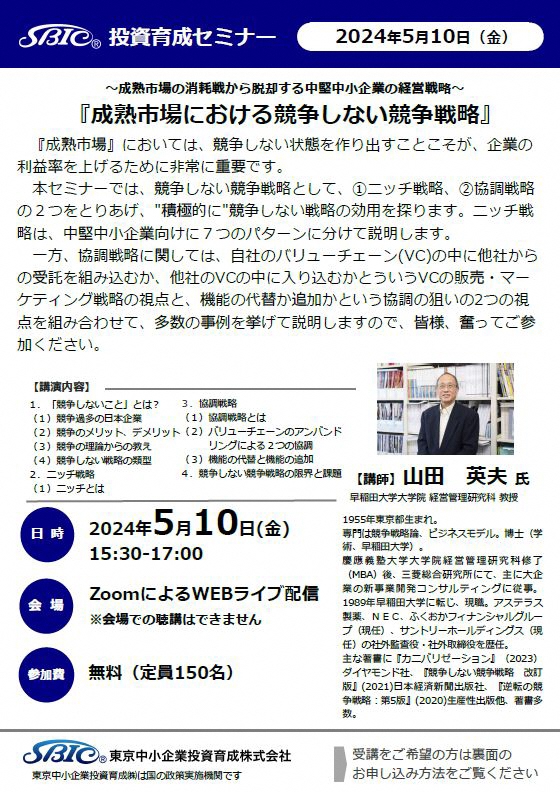

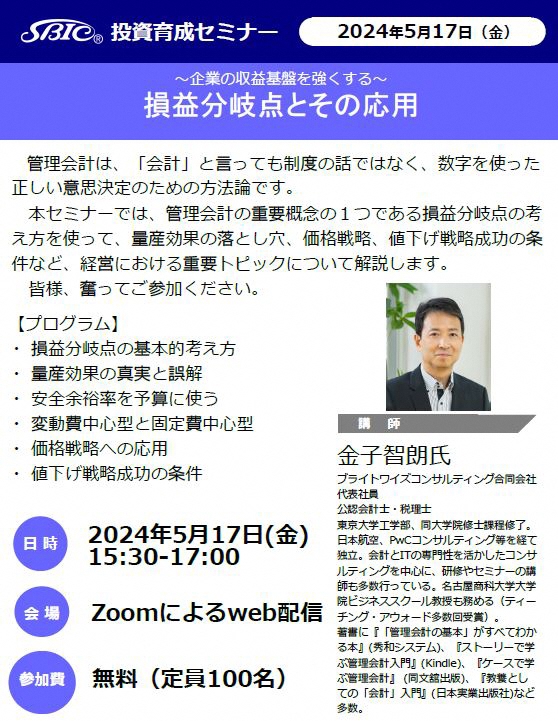

セミナー

研修

| 開催日 | 開催時間 | タイトル | 受講料 | |

|---|---|---|---|---|

| 投資先企業 | 一般企業 | |||

| 2024年04月25日(木) | 10:00~18:00 | 受付け終了管理職基礎研修(3日間)【第1組】 | 66,000円 | 88,000円 |

| 2024年05月15日(水) | 10:00~18:00 | 満員御礼中堅社員能力開発研修(3日間)【第1組】 | 66,000円 | 88,000円 |

| 2024年05月20日(月) | 10:00~18:00 | 満員御礼役員研修(3日間) | 80,000円 | 107,000円 |

| 2024年05月23日(木) | 10:00~18:00 | 次世代経営者ビジネススクール【2024年度】 | 605,000円 | 1,000,000円 |

| 2024年05月28日(火) | 10:00~18:00 | 満員御礼リーダー研修(3日間)【第1組】 | 66,000円 | 88,000円 |

※横にスクロールできます。

-

2024年04月25日(木) 10:00~18:00受付け終了管理職基礎研修(3日間)【第1組】受講料投資先企業:66,000円

一般企業:88,000円 -

2024年05月15日(水) 10:00~18:00受講料投資先企業:66,000円

一般企業:88,000円 -

2024年05月20日(月) 10:00~18:00満員御礼役員研修(3日間)受講料投資先企業:80,000円

一般企業:107,000円 -

2024年05月23日(木) 10:00~18:00受講料投資先企業:605,000円

一般企業:1,000,000円 -

2024年05月28日(火) 10:00~18:00満員御礼リーダー研修(3日間)【第1組】受講料投資先企業:66,000円

一般企業:88,000円

経営お役立ち情報

-

グローバルの風が、伝統に変革を起こす

グローバルの風が、伝統に変革を起こす2006年5月、約25億円という過去最高の売上高から一転、リーマン・ショックなどの影響で業績が悪化し、2018年にはピーク時の約40%にまで落ち込んだ。そんな会社が今や、約26億円と売上高の最高記録を更新し、2024年には約45億円を見込む。創業110年を迎える老舗企業の見事なV字回復は、いかにして達成できたのか。その要因の1つに、外国人社員の活躍があった。

詳細はこちら -

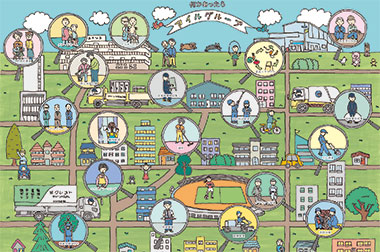

「人生100年時代」に無限の可能性を!

「人生100年時代」に無限の可能性を!埼玉県内を中心に、環境と福祉分野で幅広く事業展開するアイルグループ。グループ8社(1社は社会福祉法人)の社員数は計3100人を超えるが、60代以上が全体の過半数を占める。「環境や福祉は、もともと引退後のシニア層や主婦のパート・アルバイトなどが多く働く業界です。当社も、そうした方たちの力によって成長してきました」アイル・ホールディングスの町田哲雄社長はこう述べる。

詳細はこちら -

多様な社員の課題解決こそ、最先端への道

多様な社員の課題解決こそ、最先端への道現在、オンザウェイの男女比率は1:2の割合で、圧倒的に女性が多い。しかし野中社長は、「決して、女性活躍を目指してきたわけではない」と強調する。6人で始めた会社が成長していくにつれ、さまざまな働き方をする多様な属性の仲間が増えていったのだ。

詳細はこちら -

持続的な成長を描く、「D&I」のチカラ

持続的な成長を描く、「D&I」のチカラ組織における「ダイバーシティ」という言葉に、もう陳腐化している印象を抱くビジネスパーソンは少なくないだろう。これは多様な属性、価値観を持った人材を受け入れる考え方である。しかし、「それだけでは不十分」だと警鐘を鳴らすのは、組織活性化のコンサルティングを手がける、クオリアの荒金雅子社長だ。

詳細はこちら

ニュースルーム

-

2024/04/18お知らせ

-

2024/03/21お知らせ

-

2024/02/15お知らせ

-

2024/02/05お知らせ

安定株主対策・経営承継に

関することなら

お気軽にご相談ください

平日10:00〜17:00まで